И это считается самым главным для успеха в трейдинге. Но точка выхода из рынка, когда нужно фиксировать прибыль , часто недооценивается по важности трейдерами. Главный интерес направлен на точку входа, но если вовремя не зафиксировать прибыль, atr индикатор то можно получать убытки, даже при хороших точках входа.

Как использовать индикатор волатильности в трейдинге

Сессия закрылась выше предыдущего уровня сопротивления. Вы принимаете решение купить бумаги на откате цены за 10,05 дол. Теперь можно перейти непосредственно к описанию процедуры использования индюка в торговле. Наконец, этот показатель выражает растущую волатильность.

Как определить цели с помощью Take Profit?

Например, цена находится в нисходящем тренде – индикатор идет вверх, в восходящем – все равно вверх. Волатильность – характеристика, сообщающая о способности торгового инструмента менять свою стоимость на коротком промежутке времени. Простыми словами, чем чаще меняется цена криптовалюты или акции, тем более волатильным считается этот актив. Этот индикатор, как и ряд других, изобрёл в конце 70-х годов Уэллс Уайлдер, трейдер и биржевой аналитик. Созданный ещё до массового внедрения персональных компьютеров, он не теряет актуальности по сей день. Информация о том, насколько волатилен тот или иной актив, необходима любому участнику рынка.

Индикатор ATR. Методы расчета. Описание и применение.

Однако, несмотря на все преимущества, подобные модели нельзя использовать как единственный метод анализа акций, фьючерсов, криптовалют и рынка Форекс. Также волатильность рынка можно оценивать с помощью скринеров. Это статистические сервисы, «умеющие» отслеживать цены активов, искать наиболее волатильные и ликвидные фьючерсы и спотовые пары. Команда CScalp разработала собственный бесплатный скринер, который помогает оценивать волатильность бессрочных фьючерсов и подбирать перспективные ситуации для сделок.

Что такое ATR и секреты его применения в трейдинге

Основная линия дала сигнал на покупку, когда пересекла сигнальную полосу по направлению «снизу – вверх». В этой точке мы открыли лонг-позицию по цене $0,1195. Низкие значения ATR обычно соответствуют продолжительным периодам горизонтального движения, которые наблюдаются на вершинах рынка и во время консолидации. Внесено в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации.

Индикатор ATR (средний истинный диапазон)

Индикатор ATR имеет вид скользящего среднего, а отображается он в отдельном окне торгового термина MetaTrader4. Индикатор ATR – стандартный индикатор Форекс, который установлен практически во все торговые платформы, в том числе и MetaTrader4. Уэллсом Уайлдером, который презентовал его публике в 1978 г. Многие трейдеры Форекс изначально восприняли его холодно, но со временем он приобрел широкую популярность на валютном рынке Forex. Индикатор Average True Range в переводе с английского означает «истинный средний диапазон». Индикаторы оценки волатильности упрощают оценку рынка и активов, помогают рассчитывать ценовые диапазоны и дают дополнительную информацию.

Быстрый старт для среднесрочной торговли

Поэтому индикатор больше подходит под бычий тренд. Однако это не правило – RVI можно использовать при любой рыночной ситуации, но при восходящем тренде его сигналы немного «чище». Индикатор волатильности – аналитический инструмент, помогающий определить уровень волатильности на основе статистики. Эта ниша не ограничивается одним индикатором – торгово-аналитические платформы (TradingView, MetaTrader и т. д.) предлагают ряд схожих решений.

Торговля с индикатором волатильности: пример сделки

Такие настройки зачастую выбираются для активов с повышенной волатильностью. Так же поступают трейдеры, которые специализируются на долгосрочной торговле, чтобы отфильтровать более слабые сигналы. Данную торговую стратегию с успехом применяет большое количество трейдеров-черепах. ATR более полезен в качестве индикатора для поиска точек прорыва, обнаружения сигналов входа, размещения стоп-лосс. Кроме того, он всегда используется в сочетании с другими индикаторами, такими как индикаторы поддержки и сопротивления и трендовые линии.

Однако ATR напрямую не указывает направление тренда движения крипты. Чем выше значение ATR, тем выше вероятность изменения тренда биткойна/другой криптовалюты и чем ниже значение, тем слабее колеблющееся движение. Средний истинный диапазон достигает высокого значения, когда колебания цен являются большими и быстрыми. Другой вариант использования для выставления стоп заявок. Тут все будет зависеть от таймфрейма и стиля торговли.

Даже не каждый опытный трейдер оперирует настройками, многие предпочитают оставить их в текущем виде. Выбирать индивидуальные значения нужно только тем, кто точно знает, что корректировки будут полезны для его торговли. Настройки индикатора вызываются двойным кликом мыши посредством левой клавиши. Здесь можно изменить чувствительность, выбрав нужный период, а также придать кривой тот вид, который предпочтителен пользователю. Представьте, что на основе анализа “кубов” данных можно написать дико-сложного советника, который бы смог с огромной точностью строить сами свечи в будущее.

ATR в качестве инструмента для измерения волатильности акций, форекс и сырьевых товаров также может быть использован в криптоторговле. Поскольку мы можем знать среднее колебание цены на рынке, то благодаря этому можно ориентироваться на установке стоп-лосса. Подчеркну, что определение волатильности является основной целью индикатора ATR. Все остальные способы его применения являются уже производными. ATR может применяться для трендовой торговли или для поиска точки входа в контртренд. На данные вопросы я постараюсь ответить в этой статье.

Использовать ATR можно как для поиска контртрендовой точки входа, так и для понимания того, когда лучше не заходить в позицию по движению. Тоесть, если инструмент прошел ATR на сегодняшний день, по тренду лучше не заходить. Был разработан Уэллсом Уайлдером (Welles Wilder) в 1978 году и представлен им в книге «New concepts in technical trading systems». Индикатор ATR не показывает направление цены и разрабатывался, в первую очередь, для оценки волатильности товарных фьючерсов на дневных графиках. После расчета «истинного среднего диапазона» индикатор ATR вырисовывается на графике, представляя нам скользящее среднее для данного диапазона. Однако, индикатор не сможет вычислить направление линии тренда.

Это единственный индикатор (не считая гистограммы объемов), который действительно может быть полезен в торговле. Теперь пару слов о том, как его высчитать и настроить в терминале QUIK. На графике данный индикатор рисует квадраты, который показывают точки активности крупных игроков. Во-первых, средний истинный диапазон цен применяется большинством трейдеров для установки ордера Stop loss.

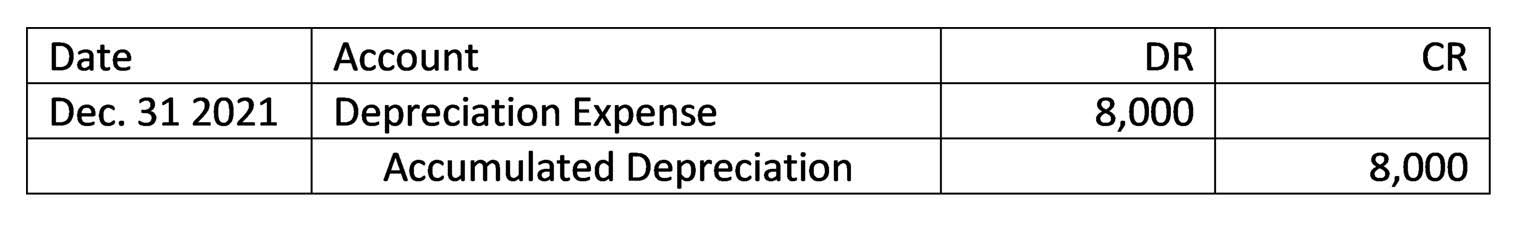

Я не рекомендую закладывать гэпы в данное значение. Данные индикатор показывает, где прошли крупные сделки и соответственно эти точки могут быть точками разворота на рынке. Если цена после крупного влива объема разворачивается, то можно фиксировать прибыль при внутридневной торговле. В данном примере индикатор “ ATR” показан в нижней части графика и средняя волатильность за 14 дней по фьючерсу 6E (EURUSD) составляет 0,0080. Соответственно мы можем прибавить эту цену к минимуму текущего дня и получить уровень среднего движения цены за день, на котором мы и можем расположить свой тейк профит. Торговые системы содержат много сложных правил и условий, которые помогают трейдеру найти идеальную точку входа в рынок.

При расчетах не используются аномальные свечи очень большого либо малого размера. При расчете используются абсолютные значения, так как необходимо оценить сам факт движения, а не его направление. Такая методика позволяет эффективно включать в значения индикатора ценовые разрывы (гэпы) и внешние бары. Индикатор ATR (также Average True Range) был разработан для того, чтобы с легкостью определять волатильность валютных пар на Форекс.

На рынке данный индикатор помогает трейдерам в расчете необходимого значения ордера Stop-loss, а также используется в позиционных стратегиях торговли. ATR — среднестатистическое движение инструмента за определенный период времени. Показатель этот крайне важный и его всегда необходимо учитывать в своей торговле. Очень многие совершают ошибку, торгуя на инструменте, который исчерпал запас хода на текущий день. Ожидания, нам нет никакого смысла заходить в сделку если инструмент прошел более 80 % своего дневного ATR.

Итого, мы заработали $0,0015 с контракта или 1,255%. RVI дает сигнал на вход в лонг-позицию, когда главная линия индикатора пересекает сигнальную полосу снизу вверх. Сигнал на продажу, вход в шорт-позицию – когда основная линия «переходит» через сигнальную сверху вниз.

Достижение ценой выставленного Стоп-Лосса означает увеличение диапазона цены. После этого Вам необходимо закрывать все убыточные сделки. Вот таким способом ATR индикатор Форекс помогает Вам устанавливать Стоп-Лоссы на максимально возможном расстоянии, избегая рыночных «шумов». Индикатор предоставляет возможность четко проанализировать происходящую волатильность торгового инструмента, а также выявить размер открытия сделки. Индикатор скользящая средняя является одним из наиболее популярных торговых инструментов, предназначенных для технического анализа рынка Forex. Данное значение определяет среднюю стоимость торгового инструмента за определенный период.

Его охотно включают в торговые системы и применяют на любых видах рынков.

А затем уже, когда ищу точку входа в рамках дня, смотрю сколько прошел инструмент. Использую также для некоторых контр трендовых моделей, либо как сигнал на выход из позиции. Forex и другие финансовые контракты являются сложными финансовыми инструментами, используемыми для маржинальной торговли. Торговля имеет высокий уровень риска, так как кредитное плечо может работать как в Вашу пользу, так и против Вас. После того, как Вы установили средний уровень диапазона, сигнал о покупке сформируется именно в тот момент, когда индикатор Average True Range пробьет его снизу вверх.

Волатильность существует на всех рынках – акции, криптовалюты, металлы, Форекс. При этом одни активы на рынке могут торговаться с высокой волатильностью, а другие – в умеренном темпе. Поэтому волатильность каждого торгового инструмента определяется в сравнении с другими близкими инструментами. График инструментов с сильной волатильностью выглядит как резкие «волны» с крутыми взлетами и падениями. У менее волатильных активов более стабильные графики, рынок движется внутри относительно узкого диапазона.

DATR является среднесуточным индикатором истинного диапазона. В данном случае волатильность измеряется исключительно на дневном таймфрейме. Это помогает проанализировать волатильность, связанную с изменениями стоимости любой ценной бумаги, а затем выбрать лучшее время для торговли. ATR считается очень популярным торговым индикатором, но часто можно увидеть, что трейдеры интерпретируют или используют ATR неправильно. Анализ ATR подскажет нам правильные точки входа в сделку и выхода из нее. Включаем инструмент «Линейка» и замеряем свечи от нижней до верхней границы, весь ее объем.

Не существует единственно верного способа применения «Среднего истинного диапазона» в трейдинге. Каждый трейдер пользуется им сообразно своей торговой стратегии. И при правильном использовании Average True Range является одним из самых мощных… Предположим, акции интересующей компании пробили сильный уровень сопротивления и гэпа (10 дол.).

При маленьких значениях периода ATR, индикатор будет более чувствителен к изменениям волатильности, а при больших значениях – меньше. Индикатор Average True Range очень чувствителен к изменению временных периодов. Мы уже выяснили, что стандартным для него является 14 дней. Если Вы выставляете значение ниже, то сам индикатор получает меньше данных для своей работы. Индикатор ATR становится наиболее чувствительным к любым ценовым маневрам.

Также я применяю данный индикатор для поиска точки входа на контртренд. В текущей статье дам общие рекомендации, которые возможно помогут вам применить ATR к вашей торговле. Сразу отмечу, что контртренд тоже необходимо заходить правильно и понимать, что происходит на рынке.

Успешная торговля строится вокруг многоступенчатого анализа. Профессиональные трейдеры используют индикаторы технического анализа, ищут паттерны на графике, оценивают свечные модели. Особенно важна аналитика биржевого стакана, лимитных заявок и торговых объемов. Полагаться на один индикатор – значит рано или поздно «слить» депозит, поскольку ни одна формула не приносит 100% «плюсовых» сделок. Истинным диапазоном, по «мнению» индикатора, будет самое большое из рассчитанных значений. Соответственно, $100 – настоящий средний диапазон.

Разность между предыдущей ценой закрытия и текущим минимумом. Во-вторых, индикатор ATR может выступать фильтром флэта для многих торговых стратегий. Предположим, что вы торгуете высоковолатильными эмитентами, для которых средняя дневная волатильность составляет 80 пунктов. Важным моментом является тот факт, что индикатор ATR постоянно стремится вверх при сильном движении цены, независимо от того, куда она пойдет.

Поскольку индикатор ATR показывает текущую волатильность в пунктах, то этим можно воспользоваться для расчета оптимального значения ордера Stop loss. Индикаторы волатильности – не единственный инструмент в арсенале трейдера. Для технического анализа индустрия разработала десятки других индикаторов. Они отличаются по назначению, используемым данным, формулам и формату.

Если вы планируете работать с этим индикатором, следующие шаги помогут вам понять, как им пользоваться. RVI можно кастомизировать, но разработчик рекомендует настраивать модель на период сглаживания 10. Этот период используется по умолчанию в большинстве торгово-аналитических платформ, где есть RVI. Чтобы посмотреть значение ATR в конкретный период, нужно навести курсор на кривую. Информация отобразится в прямоугольнике около него. Индикатор настолько прост в использовании и расчётах, что он лёг в основу многих других технических инструментов.

Полученный должен совпасть как с младшими таймфреймами, так и со старшими. Можно смело использовать ATR совместно с индикатором CCI. Индикаторы волатильности помогают определять «живые» рынки, а не точки «перегрева».

В этой статье расскажем, что такое индикаторы волатильности, как их читать и применять в биржевой торговле. Использование индикаторов сделает процесс комфортнее. Обратитесь к инструментарию своей торговой платформы. Воспользуйтесь индикатором AverageTrueRange (ATR), представляющим собой СИД. Тогда Вы оцените уровень волатильности за последние 20 дней. Метод может рассчитать движение цены за определенный период.

Но если вообще взять весь опыт человечества и посмотреть на итоги. В появившемся окне у нас есть возможность выбрать один или несколько существующих индикаторов и добавить новый (что и нужно сделать). Выбирать область добавления не нужно, в коде уже прописано где будет располагаться и как будет выглядеть сам индюк. Низкий DATR приводит к снижению волатильности на более коротких временных рамках, а скачки волатильности не считаются устойчивыми.

Чем он больше, тем сглаженной будет его кривая и тем сильнее будет он запаздывать на последние колебания. Классическим значением считается 14 (по умолчанию). Если применять этот индикатор правильно, то он улучшит результативность вашей торговли. Учетные данные для входа были отправлены на ваш электронный адрес.

Поэтому точка выхода, должна не менее интересовать трейдера, чем точка входа в рынок. Средний Истинный Диапазон (англ. Average True Range, сокращенно ATR) — трендовый индикатор, показывает волатильность рынка. Чем выше значение индикатора, тем выше вероятность смены тренда; чем ниже его значение, тем слабее направленность тренда. Трейдинг по индикатору ATR в России может быть прибыльным, но, как и при любой торговой стратегии, успех зависит от разных факторов и обстоятельств. ATR – инструмент для анализа волатильности рынка и управления рисками, а не стратегия торговли. Торговля сопряжена с риском, и при использовании ATR также нет гарантии прибыли.

Его применение распространяется на все без исключения рынки, а работать с ним могут даже начинающие трейдеры. В этом случае цена трейлинг-стопа будет автоматически корректироваться в зависимости от волатильности рынка. Допустим, заключается сделка, получается прибыль по позиции, а через определенное расстояние трейлинг-стоп начинает двигаться в направлении цены. Мера ATR является универсальным индикатором, поскольку она может измерять волатильность изменений цен различных классов активов или рынков. Кроме того, он используется для измерения волатильности для любой конкретной продолжительности, от внутридневных до больших таймфреймов. Опять же, ATR является инструментом измерения волатильности.

Зная это, он может выставить отложенные ордера или вовремя закрыть имеющуюся сделку, если актив уже прошел это расстояние. Особенно часто показатель ATR используется в долгосрочной стратегии. Значения индикатора рассчитываются на основе цены закрытия, а также с учётом локальных экстремумов, которые цена продемонстрировала за определённый период.

В качестве примера можно рассмотреть константу 2-4 для часовых графиков. При минимальном расстоянии между предыдущим закрытием и текущим минимумом, индикатор будет смотреть на полный диапазон свечи и брать высокий и низкий (справа). ATR расшифровывается как Average True Range, что означает, что ATR измеряет, насколько цена движется в среднем. Далее можно увидеть несколько примеров того, что индикатор использует для своих расчетов. Индикатор не показывает указания ценового тренда, а просто степень волатильности цен.

В данном случае трейлинг-стоп был довольно далеко, что дало рынку продолжить движение. Итак, как рассчитывается ATR на основе простых примеров свечей. Любой трейдер должен понимать, как создаются его индикаторы для принятия верных действий. Этот индикатор доступен в любой торговой программе, включая терминал MT4, и может быть добавлен на экран графика через меню «Вставка». Говорить о том, что это идеальный метод в трейдинге не стоит. Мои тесты показывают более лучший результат это двигать стоп по минимуму свечей за какой-то период.

Текущее положение видно в левом верхнем углу индикаторного окна. Располагается индикатор в отдельном окне под графиком валютной пары. Он представлен в виде кривой, которая колеблется вверх и вниз в пределах ограниченного диапазона.

Если цена на текущий день проходит этот процент, с точки зрения мат. Ожидания повышается вероятность разворота или ухода в коррекцию. Это не значит, что вероятность будет 100 %, но она уже будет смещена. А нам в трейдинге важно добиваться, чтобы каждая модель давала положительное мат. Поэтому, если каждый раз входить в рынок при превышении данного значения, то мат.

Аналогичным образом, низкий ATR относится к более низкой волатильности цен. По сути, он следует фундаментальному понятию диапазона ценных бумаг (высокая цена — низкая цена); если диапазон высок, волатильность высока и наоборот. ATR является техническим индикатором, измеряющим волатильность цены актива. Поскольку ATR является индикатором волатильности, он демонстрирует, насколько стоимость колеблется в среднем за конкретный временной интервал. То число которое получилось, я беру за 100 процентов.

В настройках индикатора я выбираю вид отображения «свечи». Затем выбираем в графе дополнительно количество периодов. И когда мы переключимся на дневной таймфрейм, последняя свеча будет показывать значение за 30 дней. По сравнению с ручным расчетом такой вариант дает погрешность 3-4 процента, обычно в меньшую сторону.

Вам в любом случае нужно будет учитывать другие условия. Если вы заходите от уровня, то можно прятать стоп за него. И дополнительно брать ATR за короткий промежуток времени и добавлять к нему около 20 процентов. Чтоб поставить стоп исходя из волатильности за данный период.

Так как вероятность разворота или коррекции выше, нежели продолжения движения. В этом случае, лучше попытаться найти точку входа контртренд, при наличии других сигналов конечно. Или дождаться полноценной коррекции и формирования новых уровней и нового диапазона, на прорыве которого, можно будет опять искать точки входа. В любом случае, должна произойти некоторая разгрузка позиции. В-третьих, индикатор ATR чаще всего используется трейдерами для определения пиковых значений волатильности.

Повторюсь, все будет зависеть от вашего подхода и таймфрейма. При этом, вполне можно посчитать нужное значение и без индикатора, вручную. В последующих статьях расскажу о постановке стопа подробнее. Выбор точки выхода из рынка — это непростой вопрос. И он должен решаться комплексно в торговой системе.

Безусловно это может произойти, но мы в рынке не за тем, чтобы купить на минимуме и продать на максимуме, а за тем, чтобы системно вынимать из рынка прибыль. Поэтому первое, что нужно уяснить, что при значениях индикатора волатильности близких к % искать «точки входа» в рынок НЕ НУЖНО. ATR (Average True Range) — средний истинный диапазон. Данный индикатор помогает нам определить среднее ценовое движение на инструменте.

ATR показывает изменение волатильности валютных пар, что немаловажно для определения силы тренда, а также «запаса хода» инструмента. Он рассчитывается на основе скользящих средних, при этом учитывает максимальное и минимальное значения цены за выбранный период. Некоторые трейдеры работают с двумя ATR одновременно, чтобы сверять их показания и не пропустить точку входа. В этом случае берутся индикаторы с разными периодами. По умолчанию стоит период 14, то есть в формулу расчёта подставляются данные за последние четырнадцать свечей. Разработчиком является аналитик Уэллс Уайлдер.Величина ATR находится в прямой…

Этим они отличаются от скользящей средней и других индикаторов теханализа (RSI, MACD, Полосы Боллинджера и т. д.). Высокие значения ATR – результат стремительного падения цен, вызванного паническими продажами. При этом чем выше значение индикатора, тем выше вероятность смены тренда; чем ниже его значение, тем слабее направленность тренда. Если разница между текущими максимумом и минимумом велика, то для расчета ATR будет взято именно это значение. Если же эта разница мала, то для расчета будут использоваться одно из двух других значений. При увеличении этого показателя инструмент станет менее чувствительным.

До совершения сделок следует ознакомиться с рисками, с которыми они связаны. На вкладке «Отображение» лучше поставить галочку на параметре «Показывать в окне данных», чтобы видеть цифры на экране «Метатрейдера». Что касается таймфреймов, по умолчанию индикатор анализирует их все, однако это можно изменить при желании. Что касается очередной вкладки, «Шкала», начинающим пользователям не рекомендуется вносить здесь изменения.

Основной их минус в том, что считают все свечи подряд, включая аномальные, из-за чего значения получаются совершенно другие. Замеряем последние 5 свечей и на основании этого вычисляем ATR. Измеряем, сколько было пройдено движения в текущий день и на основании этого прикидываем, до какого значения в среднем может дойти цена. ATR за определенный период, например 2 недели, высчитывается как среднее арифметическое. Складываем ATR за каждый день и делим на количество дней.

Необходимо также понимать в целом направление рынка и более высокий статус таймфрейма. Большинство специалистов ведут торговлю на более низких таймфреймах и не учитывают то, что они заметили на более высоких таймфреймах после анализа различных таймфреймов. После чего процесс останавливается и начинается флэт. ATR соответственно уменьшается, и трал становится короче — стоп становится ближе к цене. Стоимость начинает резко двигаться в желаемом направлении.

Популярный аналитический сервис TradingView предлагает 10+ индикаторов волатильности. Покажем, как они устроены на примере ATR (средний истинный диапазон) и RVI (относительный индекс волатильности). Не следует всецело полагаться на данные, полученные от этого или других индикаторов. Торговля на валютном рынке форекс всегда сопряжена с риском, поэтому без чёткой стратегии, разработанной индивидуально, открывать сделки не стоит.

Этот осциллятор измеряет разницу между максимальными и минимальными значениями цены во временном интервале и усредняет результаты. Описание индикатора ATR говорит нам о том, что, если он падает, то изменчивость рынка снижается. Можно сделать вывод, что, если индикатор находится очень низко, то, соответственно, и волатильности практически нет. Напоминаю, сам индикатор не может показать направление движения цены. Стоит отметить, что индикатор Average True Range – осциллятор. Понять его достаточно легко – чем выше показания, тем выше волатильность рынка.

Трейдерам не нужно вычислять, только правильно интерпретировать сигналы. В некоторых случаях можно использовать индикатор для поиска точек входа в рынок. Линия ATR не указывает направление или силу тренда. Эти данные необходимо определять с помощью другого индикатора. Однако, используя алгоритм, можно увидеть рынки с высокой и низкой волатильностью. Если индикатор находится на низком уровне, ожидается флэт, и ордер открывать не нужно.

После того, как Вы получили необходимые данные с индикатора, необходимо открывать позицию. Далее Вам следует разместить все Стоп-Лоссы наравне с экстремумами цен, которые представлены на графике Форекс. Тейк-Профиты устанавливаются на уровнях сопротивления/поддержки. Данные, которые предоставил Вам индикатор Average True Range, помогут Вам обойти все рыночные «шумы» (кратковременные маневры цены).

Чтобы произвести расчет размера позиции, нужно 2% умножить на общую сумму и разделить на ATR. Большинство трейдеров испытывают непоследовательные результаты, что часто является итогом негибкого торгового подхода. Вместе с волатильным поведением более высоких таймфреймов и разницей между поднимающимися и падающими трендами ATR создает универсальный торговый инструмент.

Он подбирается на глаз, в каждом определенном случае. За периодами сильного тренда следуют падения, и цены внезапно начинают двигаться снова, не обязательно в нужном направлении. Если после флэтового периода произойдет разворот, мало что будет потеряно — стоп будет находиться довольно близко к цене. Если ситуация не изменится, этот паттерн будет повторяться несколько раз, пока не будет активен стоп приказ. Он больше связан с прогнозированием изменения тренда, чем с его точным направлением. В нем никогда не указано направление, например, произойдет ли бычий разворот или нет.

Это тема не одной статьи, поэтому быстро ответить не получится). И нужно понимать, что 100 процентов мы никогда не будем знать где окончание тренда. Мы можем лишь с большей вероятностью предположить.

Изначально индикатор использует период за 14 дней торгов, но трейдер может выставить другой, наиболее интересующий его период. Однако, стоит заметить, что индикатор ATR не имеет постоянных уровней перекупленности и перепроданности, хоть он и является индикатором осциллятором. RVI показывает оценку актуальной волатильности на основе собственной формулы. Индикатор «рассчитывает» разницу между ценой открытия и ценой закрытия на выбранном таймфрейме. Затем разница делится на весь диапазон цен, показанный на таймфрейме.

В принципе это легко объяснимо, поскольку индикатор ATR создавался именно для этого. Если вы позицию не открывали, то после преодоления 80 процентов можно не заходить, так как потенциал движения остается небольшой и адекватную цель не поставить. Хотя это также будет зависеть от текущей ситуации и от того, какую модель вы торгуете. При трендовой торговле внутри дня, чаще всего, после 80 процентов я не захожу в позицию, даже если есть сигнал на вход. ATR – это среднестатистическое движение инструмента за единицу времени.

Волатильность на рынке иногда может работать против трейдера. Для того, чтобы исключить периоды низковолатильного рынка, идеально подходит индикатор ATR. Сигнал подтвердился – после пересечения линий RVI, цена «поползла» вверх. Основная линия пересекла сигнальную по направлению «сверху – вниз» на ценовом уровне $0,1210.

ATR позволяет прогнозировать изменение тренда, используя среднее значение и выявляя волатильность. Если значение ATR повышается, возникает высокая волатильность и высокая вероятность изменения тренда. Все данные отображаются в полностью автоматическом режиме.

Но установка его слишком близко к текущему ценовому уровню чревата «проскальзыванием». Далее нужно будет пройти по следующему пути «MQL4 — Indicators» и перенести файл со скриптом к остальным торговым индикаторам. Если индикатор волатильности не появился в списке Пользовательских индикаторов, необходимо перезагрузить терминал.

То есть, текущая волатильность равна «скачку» цены на $100. Если планируется сделка, то мы должны учитывать, что цена может «дергаться» в этом диапазоне. Большинство из них устроены одинаково и дают похожую информацию.

Трейлинг-стоп позволяет двигать стоп-лосс в след за ценой. Индикатор ATR позволит определить “хвост” стоп-лосса. Например, если диапазон колебаний 500 пунктов, то имеет смысл ставить стоп-лосс выше, т.к. При установке меньше 500 пунктов есть большие шансы, что из-за “рыночного шума” будет выбит защитный ордер. Индикатор активно используется в торговых советниках (роботы), как один из основополагающих сигналов к началу нового тренда. Существуют специальные индикаторы, которые измеряют ATR.

В зависимости от вашего стиля торговли можно взять интервал от 2 недель и выше. Для того чтобы высчитать ATR за день можно переключиться на дневной таймфрейм и вычесть из максимума дня минимум. К сожалению, данная тактика применения индикатора ATR мало известна и является практически секретной разработкой позиционных трейдеров. Если Вы повысили значение, то можно заметить, как скользящая средняя индикатора становится более сглаженной. Рекомендуем начинающим трейдерам ознакомиться с нашим бесплатным курсом скальпинга. Также вы можете использовать наши бесплатные сигналы и анализировать торговую историю в Дневнике трейдера.

Подробнее о возможностях скринера – в материале Обзор бесплатного скринера криптовалют CScalp. Покажем пример сделки с помощью индикатора волатильности RVI. Основная линия индикатора показана фиолетовым цветом, сигнальная – желтым цветом. Индикатор среднего истинного диапазона можно интерпретировать по тем же правилам, что и другие показатели волатильности.

Информация на сайте носит исключительно ознакомительный характер и не являются призывом к действию. Инвестирование сопряжено с рисками потери денежных средств. Текущая доходность не является гарантией прибыли в будущем. Рекомендуется ставить стоп на расстояние двух-трёх кратного значения ATR. Индикатор ATR имеет в своем арсенале лишь один параметр — период усреднения.

Описание индикатора Average True Range дает нам понять, что он имеет ряд недостатков. Если период ATR большой, то он может указать прошлую изменчивость рынка, а не текущую, которая нам и нужна. Поэтому рекомендуется его использовать в паре с различными торговыми инструментами, например, паттернами GBP/JPY. Линия наглядно показывает оценку волатильности в диапазоне 0 – 100. Разница в том, что если превышен уровень 80 – 20, то это не нужно воспринимать как сигнал перепроданного или перекупленного инструмента. Полоса показывает только оценку – чем выше оценка, тем сильнее бычий импульс.

Поэтому в случае необходимости можно сделать ручную корректировку. В отдельной статье я уже коротко рассказывал о данном варианте. Наводим курсором на дневной бар, после чего слева сверху высветятся максимумы и минимумы данного бара (с учетом тени). Затем вычитаем из максимума минимум и у нас получится размер хода за день. Если мы хотим высчитать ATR за 30 дней, нам необходимо сложить значение каждого дня и поделить на 30. И как вы, наверное, поняли, у нас получится среднее арифметическое движение инструмента за 30 дней.

Часто на этих уровнях можно наблюдать остановки и разворот цены. Поэтому необходимо устанавливать тейк профиты на данные уровни, либо фиксировать прибыль при их достижении и отскоке в ручную. Индикатор волатильности – инструмент, позволяющий определить, насколько сильно и часто меняется цена торгового инструмента.

При правильных условиях сделок и сигналов на вход будет очень мало, но любой вариант в контртренд он более рискован, поэтому нужны более жесткие условия для входа. ATR индикатор (average true range — средний истинный диапазон) относится к индикатору технического анализа, рассчитывающего волатильность рынка или цены. Индикатор ATR отображает средний истинный диапазон движения эмитента.

Также индикаторы можно применять, чтобы определить «окно» волатильности – промежуток цен, внутри которого стоимость актива склонна колебаться (статистически). Получив с помощью индикатора такой торговый диапазон, трейдер может примерно спрогнозировать критические точки для Stop-Loss и Take-Profit. Трейдер не должен бояться волатильности – частое колебание цены создает больше возможностей для сделок. Если бы цена «еле двигалась», то моментов для открытия выгодной позиции было меньше. Тем не менее, в сделках на рынке с высокой волатильностью больше риска – цена может резко пойти против позиции трейдера.

Или всплеска объемов, который может говорить о кульминации покупок/продаж. При данных условиях можно добиться положительного мат. Только здесь смысл поймать не разворот, а небольшую коррекцию.

Также специалисты советуют использовать индикатор на разных ТФ, допустим, на H1 и D1. Если их направления совпадают, а на более низком ТФ индикатор пересек среднюю линию, значит, рынок совершил скачок. Опять же, нужно настроить ATR и медианную линию отдельно для каждого рынка и для каждого ТФ. Лучше всего поместить долгосрочную скользящую среднюю на график ATR в качестве средней линии. Хотя ATR находится ниже своей скользящей средней, колебания несущественные, а на рынке ситуация спокойная. Когда ATR пересекает скользящую среднюю снизу вверх, начинается тренд.

Если линия ATR растёт, то волатильность возрастает, если падает, то колебания на рынке успокаиваются. Существует бесчисленное множество различных индикаторов для трейдинга, но тех, что стали классикой — единицы. ATR как раз относится к тем индикатором, который стал стандартом. Он включен в каждом торговом терминале по умолчанию.

Именно расчет изменчивости рынка является основной задачей данного индикатора. Сам ATR относится к индикаторам технического анализа. Логика RVI построена на разнице цен и предполагает, что при бычьем тренде цены закрытия выше цен открытия.

Нередко ATR применяется для установки адаптивного стоп-лосса, а также плавающего и фиксированного. Для трейдинга нередко используют идею установки стоп-лосса на основе волатильности. Что касается настроек, то в данном случае доступен только период усреднения, равный 14. Он появляется на экране в виде сигнальной линии под главной диаграммой. Он хорошо подходит для криптосреды из-за высокой волатильности, объясняемой экспоненциальной эскалацией и падением цен на криптовалюту.

Единственное на что хочу обратить внимание, гэпы в ATR лучше не закладывать. Поэтому, если вы увидели сильный гэп с открытия, то берем закрытие предыдущего дня и из него вычитаем минимум текущего. Я расскажу как правильно высчитывать этот параметр вручную и на что необходимо обратить внимание.

И тестированием торговой системы на истории может быть проверена эффективность точки выхода из рынка и соответственно целей во время торговли, которые мы ставим. Также не стоит перегружать торговую систему индикаторами и методами, определения точки выхода. Торговая система должна быть достаточна проста, чтобы вы могли быстро принимать торговые решения. Особенность индикатора АТР — это способность измерять абсолютное значение изменчивости цены, а не ее процентное изменение. Это делает ATR универсальным инструментом для анализа рынков России и мира с разной ценовой волатильностью.

- Допустим, трейдер знает, что в день стоимость актива меняется в среднем на 600 пунктов.

- Это статистические сервисы, «умеющие» отслеживать цены активов, искать наиболее волатильные и ликвидные фьючерсы и спотовые пары.

- Также вы можете использовать наши бесплатные сигналы и анализировать торговую историю в Дневнике трейдера.

- Тоесть, если инструмент прошел ATR на сегодняшний день, по тренду лучше не заходить.

- Поэтому волатильность каждого торгового инструмента определяется в сравнении с другими близкими инструментами.

- Индикатор ATR – стандартный индикатор Форекс, который установлен практически во все торговые платформы, в том числе и MetaTrader4.

Рекомендуется измерять его движение вручную, так как это гораздо точнее. Если вы находитесь в прибыльной сделке, а цена возвращается в зону между линиями Value area, сделку лучше закрывать и фиксировать прибыль. При прохождении инструмента этой величины, запас хода остается достаточно небольшой и мы вряд ли сможем выполнить сделку более чем 1 к 3 (риск к прибыли). Поэтому смысла заходить в позицию уже нету, так как вероятность скорого разворота выше. Индикатор Среднего Истинного Диапазона (Average True Range, ATR) представляет собой скользящее среднее значений истинного диапазона. Важно помнить, что вы можете калибровать значения индикатора ATR под свои цели.

Под волатильностью валютной пары подразумевается амплитуда движения цены, то есть интервал, который она способна пройти за определённый отрезок времени. Индикатор под названием «Средний истинный диапазон» относится к осцилляторам и показывает волатильность той или иной валютной пары в отдельный период времени. Он не теряет популярности с момента изобретения благодаря простоте использования и достаточно высокой точности.

Смотрите чтоб инструмент находился в боковике или чтоб вход выполнялся после отката по тренду. Рекомендую ждать превышения ATR хотя бы процентов на 110%. В рамках своей системы я еще прописывал для акций процент роста/падения, который должен быть превышен. Можно после превышения ATR дождаться дополнительных условий, например, наличия сильного уровня или крупной плотности в стакане.

Если понаблюдать за показаниями индикатора ATR, то вы обнаружите, что этот индикатор четко следует за ценой и не показывает ранних сигналов для входа в рынок. Поэтому большинство новичков на рынке не видят ему применения, поскольку линия волатильности индикатора ATR не отличается особой информативностью. Итак, первый вариант использование индикатора в трендовой торговле. Допустим, у нас после расчета получилось значение в 3000 пунктов.

Далее результат «сглаживается» скользящей средней. Начинающим лучше потратить время на изучение теории и придерживаться более консервативного стиля в торговле. Индикатор Average True Range without paranormal bars . Для прогнозирования направления тренда он не предназначен,… Нажимаем правой кнопкой мыши на график и выбираем добавить индикатор «Average True Range».

Значения ATR в основном рассчитываются на 14-дневные периоды. Аналитики используют его для измерения волатильности для любой продолжительности, от внутридневных временных рамок до больших таймфреймов. Высокое значение ATR подразумевает повышенную волатильность, а низкое значение ATR указывает на минимальную волатильность. Первое применение ATR — это определение волатильности цены. Считается, что это один лучших индикаторов для этой задачи.

Трейдинг позволяет использовать индикаторы определения тренда, ценовых импульсов, объема и прочие модели. Большая подборка различных индикаторов – в нашей статье Основные индикаторы технического анализа. Данный индикатор входит в большинство торговых систем и используется для определения волатильности рынка.

Трейдеры могут использовать сразу несколько индикаторов, чтобы отфильтровать пласт данных. В практическом применении индикатор помогает определить, сколько пунктов в среднем проходит цена актива. Допустим, трейдер знает, что в день стоимость актива меняется в среднем на 600 пунктов.

Как правило, опытные трейдеры используют пики волатильности индикатора ATR для контртрендовых стратегий, поскольку в этих точках чаще всего возникают развороты тренда. Средний Истинный Диапазон/Average True Range (ATR) – индикатор для расчёта уровня волатильности. Основной смысл индикатора ATR заключается в определении среднего диапазона изменения цены за определенный период времени. ATR не укажет направление движения цены, но поможет определить, когда начинается консолидация и последующее движение цены по тренду. У каждого актива есть средний размер дневного хода (движения), об этом мы уже говорили (ссылка на соответствующую информацию есть в начале этой статьи). Рассчитывать на то, что актив пройдет расстояние больше среднего в обычных для него условиях крайне НЕЦЕЛЕСООБРАЗНО.

Это указывает на большое давление на покупку или продажу активов или акций. Меньшие свечи на графике — это периоды консолидации, когда акции не так волатильны. В отличие от различных индексов, ATR не показывает развороты цены. Он используется только для определения волатильности на данный момент времени.

Все материалы на сайте носят исключительно информационный характер и не являются указанием к действию. Представленные данные – это только предположения, основанные на нашем опыте. Публикуемые результаты торговли добавляются исключительно с целью демонстрации эффективности и не являются заявлением доходности. Прошлые результаты не гарантируют конкретных результатов в будущем. Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами имеет высокий уровень риска, поэтому подходит не всем инвесторам. Вы несёте полную ответственность за принятые торговые решения и результат, полученный в ходе работы.

Трейдерам нужны волатильные акции, чтобы найти потенциальные сделки. ATR может сигнализировать, присутствует ли волатильность и достаточно сильна для потенциального формирования тренда. Это делается путем проведения медианной линии на графике ATR. Когда эта линия пробивается, происходят самые значительные ценовые движения. Индикатор не может и не должен быть отрицательным, а также не должен иметь определенную среднюю линию.

Автор рекомендовал брать значения четырнадцати свечей, следующих друг за другом. Полученные точки сглаживаются, чтобы получить скользящую среднюю, которая и отображается на графике индикатора. ATR14 и MA100 хорошо работают в качестве средней линии для торговых систем, которые базируются на принципе возврата к среднему.

Поэтому, если цена прошла такое расстояние, и вы находитесь в позиции, это сигнал на выход. Но прежде всего хочу отметить, что к анализу нужно подходить комплексно. Однако, при сильном импульсе цены, именно индикатор ATR показывает пик среднего истинного диапазона цены.

Строить торговую идею исключительно на ATR невозможно. Давайте рассмотрим все возможные варианты применения среднего истинного диапазона в своей торговой стратегии. Я подробнее расскажу об ATR в следующих статьях, как его использовать.

Важно понимать, что бывают и исключения, которые создают аномальные свечи в 20-ти процентах случаев. Сегодня мы поговорим про ATR и как его использовать для торговли. Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесённых денежных средств в полном объёме.

Иными словами, ATR показывает скорость изменения цены.На графике биткоина к доллару мы можем видеть, как зоны консолидации цены совпадали (что логично) с периодами… Таким образом, оптимальный размер позиции составляет 145 акций. Не забывайте, что чем дальше установлен стоп – тем меньше бумаг следует покупать/продавать.

Опять же, показываю процедуру для тех кто не в курсе как устанавливать индикаторы в MetaTrader 4. В валюте рассуждения о волатильности абсолютно так же уместны как и в любом другом инструменте. Если у вас нет ТОСа, а всю работу вы проводите в терминале МТ4, качайте индикатор, будем его устанавливать. ATR можно назвать хорошим решением, когда дело доходит до адаптации к меняющимся условиям на рынке. Однако, он также может быть лучшим показателем для прогнозирования поворотов рынка, как только произойдет значительное изменение волатильности.

Иными словами, ATR не укажет направление движения цены, но поможет определить, когда начинается консолидация и последующее движение цены по тренду. Задача трейдера заключается только в правильном анализе полученным данных. Индикатор ATR рассчитывается на основе истинного диапазона (TR), значения которого выражаются в абсолютных ценах. Соответственно ATR также выражается в абсолютных ценах и его значение зависит от ценового диапазона базового актива. Правда, иногда бывает тяжело определить разворотный пик волатильности индикатора ATR без дополнительных инструментов. Эти горизонтальные уровня являются точками скопления объемов и соответственно ордеров на рынке.

Этот простой и удобный индикатор доказал свою надежность и эффективность в анализе любых активов. Особенно часто он применяется на валютном рынке форекс. Кто-то отталкивается от максимальных значений волатильности валютной пары, чтобы на основе этой информации сделать выводы о её потенциале на данный момент. По умолчанию на шкале индикатора отмечено нижнее и верхнее значение волатильности, между которыми движется валютная пара.

Опираясь на неё, можно давать оценку перспективам вложения в него. На сайте SDG Trade и связанных сайтах компании SDG Consulting предоставляются исключительно обучающие и консалтинговые услуги. Компания не предоставляет услуги открытия счетов, торговли на финансовых рынках и прочих лицензионных услуг. Прохождение обучения не гарантирует получение прибыли на финансовых рынках. Согласно одному из правил трейдинга, не следует рисковать более, чем 2% от всего счета в одной сделке.

Форекс обучение в школе Бориса Купера, переходите по ссылке и узнаете больше — https://boriscooper.org/.